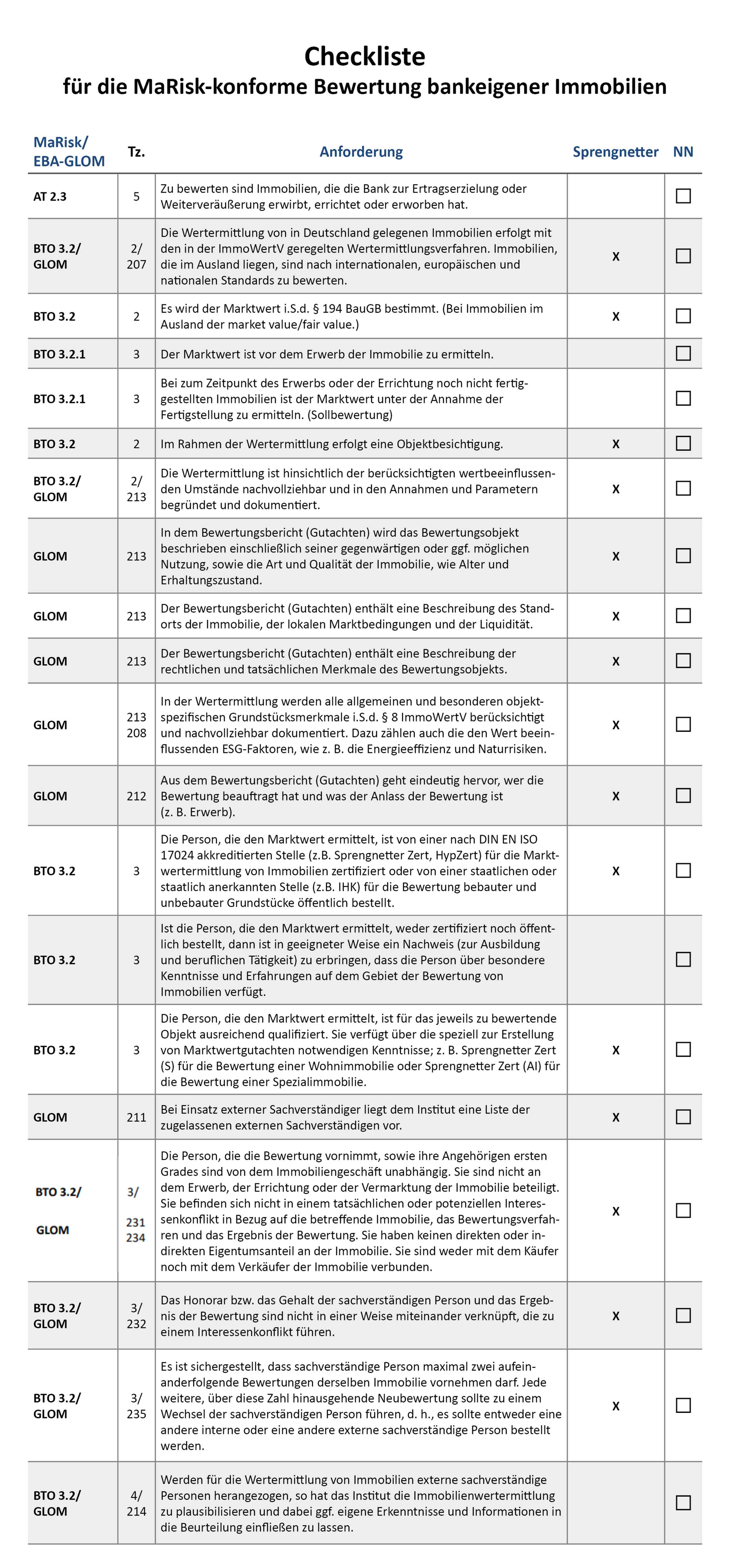

Checkliste für die MaRisk-konforme Bewertung bankeigener Immobilien

Immobilienwissen DE MaRisk

Im Rahmen der 7. Novelle der MaRisk hat die BaFin ein neues Modul in den besonderen Teil der Vorschrift aufgenommen, das die Mindestanforderungen an die Ausgestaltung der Aufbau- und Ablauforganisation im Immobiliengeschäft der Banken stellt (BTO 3 Immobiliengeschäft). Dieses Modul enthält auch wichtige Regelungen zur Bewertung und Wertüberprüfung der bankeigenen Immobilien. Soweit zweckmäßig, hat die BaFin die Regelungen, die schon bisher für das Kreditgeschäft gelten (BTO 1.2 Tz. 2 und 3), auf das Immobiliengeschäft übertragen. Letztere verweisen auch auf Regelungen der EBA Leitlinien für die Kreditvergabe und Überwachung (GLOM), die somit indirekt auch für das Immobiliengeschäft gelten.

Die neuen Vorschriften zum Immobiliengeschäft der Banken finden erstmalig Anwendung am 1. Januar 2024.

Bei der Erstellung der Checkliste habe ich nicht nur die sich aus der MaRisk BTO 3 und den diesbezüglichen Erläuterungen der BaFin unmittelbar ergebenden Anforderungen zusammengestellt. Vielmehr habe ich ergänzend auch die Anforderungen aufgenommen, die sich aus den Regelungen für das Kreditgeschäft ergeben und sachgemäß übertragen lassen. Hierbei handelt sich insbesondere um die Anforderungen der EBA, auf die die MaRisk im Bereich des Kreditgeschäfts verweist. In der zweitletzten Spalte ist angegeben, welche Anforderungen automatisch erfüllt sind, wenn Sprengnetter mit der Bewertung der bankeigenen Immobilien beauftragt wird.

|

💡 Tipps Im neuen Web-Seminar der Sprengnetter Akademie, beantwortet Dr. Karsten Schröter die wichtigsten Fragen rund um die MaRsik. Darüber hinaus gibt er Ihnen praktische Tipps und Tricks, um Ihre Gutachten weiter zu optimieren.

💡 Hilfreiche Links EBA Leitlinien für die Kreditvergabe und Überwachung (EBA/GL/2020/06) vom 29.05.2020

|