Kaufpreisanalyse von Sprengnetter für Q1/24 belegt Trendumkehr der Immobilienpreise

Immobilienwissen DE Kaufpreisanalyse

- Kaufpreise für EFH und ETW sind gestiegen

- Preisentwicklung während der Krise rund -10 %

- Preisentwicklung der letzten sechs Monate: Marktberuhigung

- Preishistorie seit 1987 zeigt stabile Rendite

- München, Berlin, Hamburg & Köln: Aufwärtstrend

- Preisentwicklung Bestand modernisiert vs. nicht-modernisiert nähert sich an

- Angebots- vs. Kaufpreise zeigen deutliche Differenz

- Mietentwicklung im Schnitt + 0,50 EUR / m2 jährlich

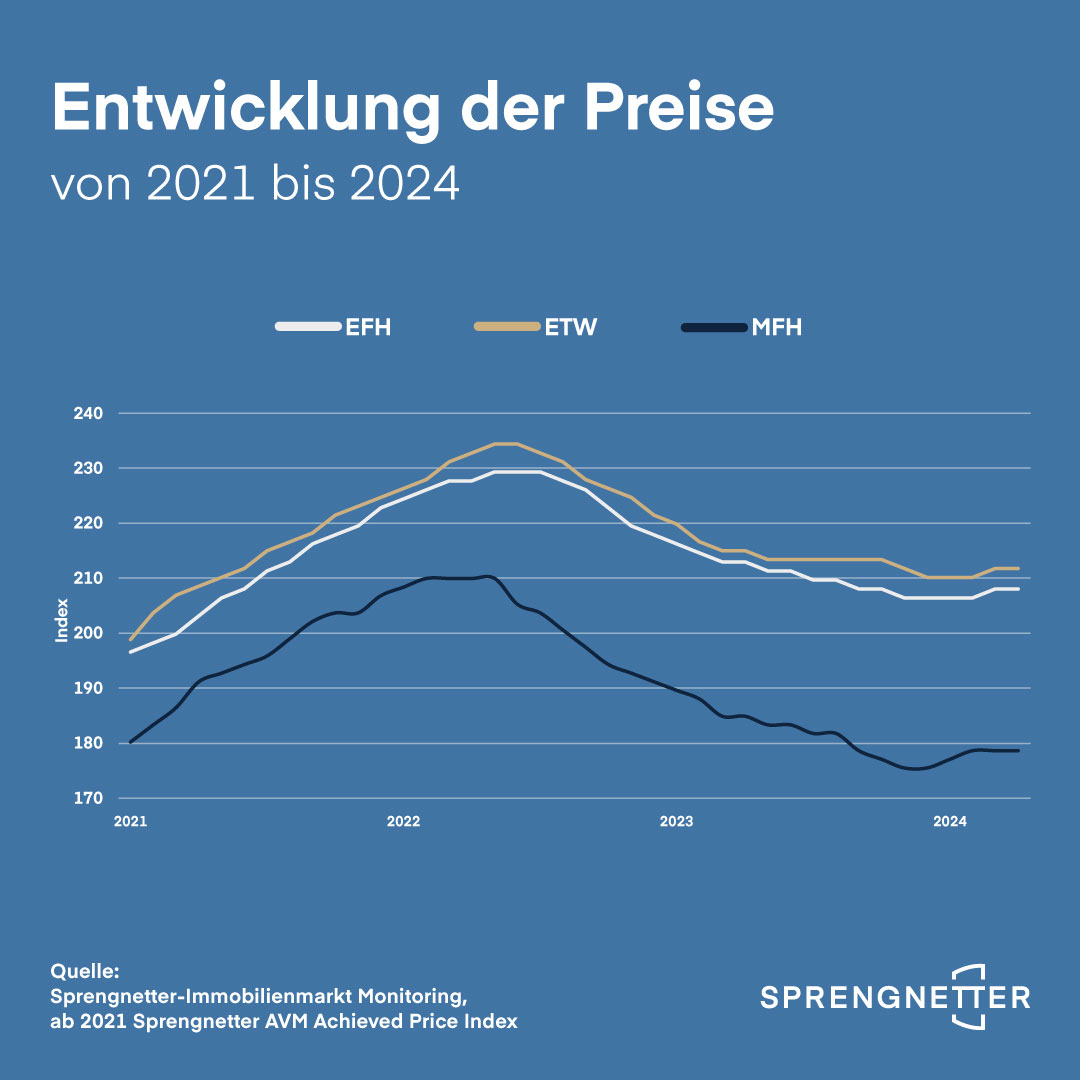

Preisentwicklung während der Krise

In Folge von Ukraine-Krieg, Energiekrise, Inflation und Zinsentwicklung sind die Immobilienpreise der Einfamilienhäuser und Wohnungen bis zum Jahreswechsel um rund 10 % zurückgegangen, die der Mehrfamilienhäuser um rund 15 %. „Wir betrachten hier Deutschland insgesamt, einzelne Regionen haben sich natürlich teilweise wesentlich volatiler verhalten“, erläutert Sauerborn.

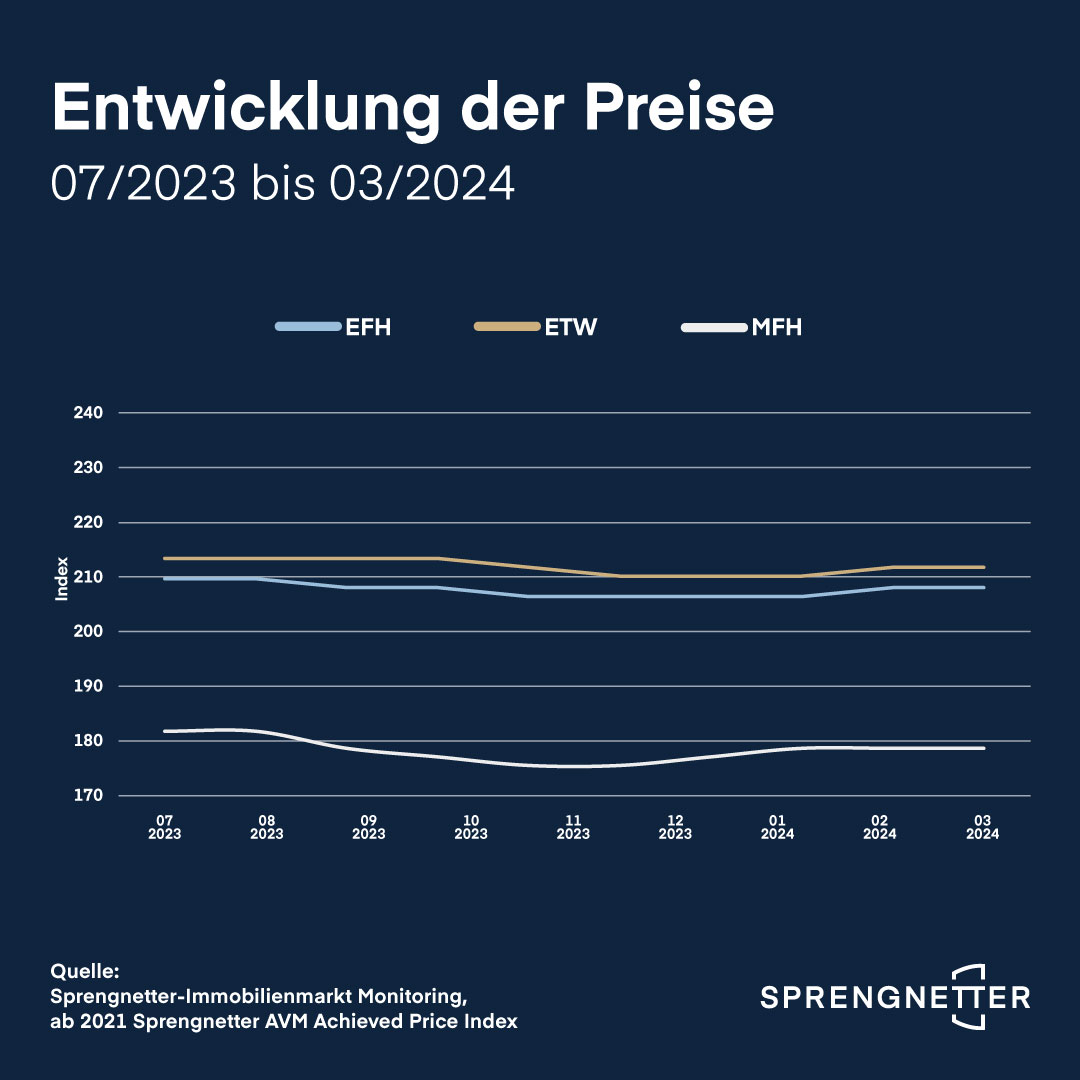

Preisentwicklung der letzten sechs Monate

Die Analyse der letzten sechs Monate lässt die offensichtlich wieder eingetretene Marktberuhigung in Bezug auf die Preise erkennen. „Mit Blick auf die aktuelle und zu erwartende Zinsentwicklung, die rückläufige Inflation, Baupreise und vor allem den konstanten Mangel an verfügbarem Wohnraum, dürfte es nicht zu mutig sein, absehbar wieder bzw. weiter steigende Preise für Wohnimmobilien zu erwarten“, prognostiziert Sauerborn.

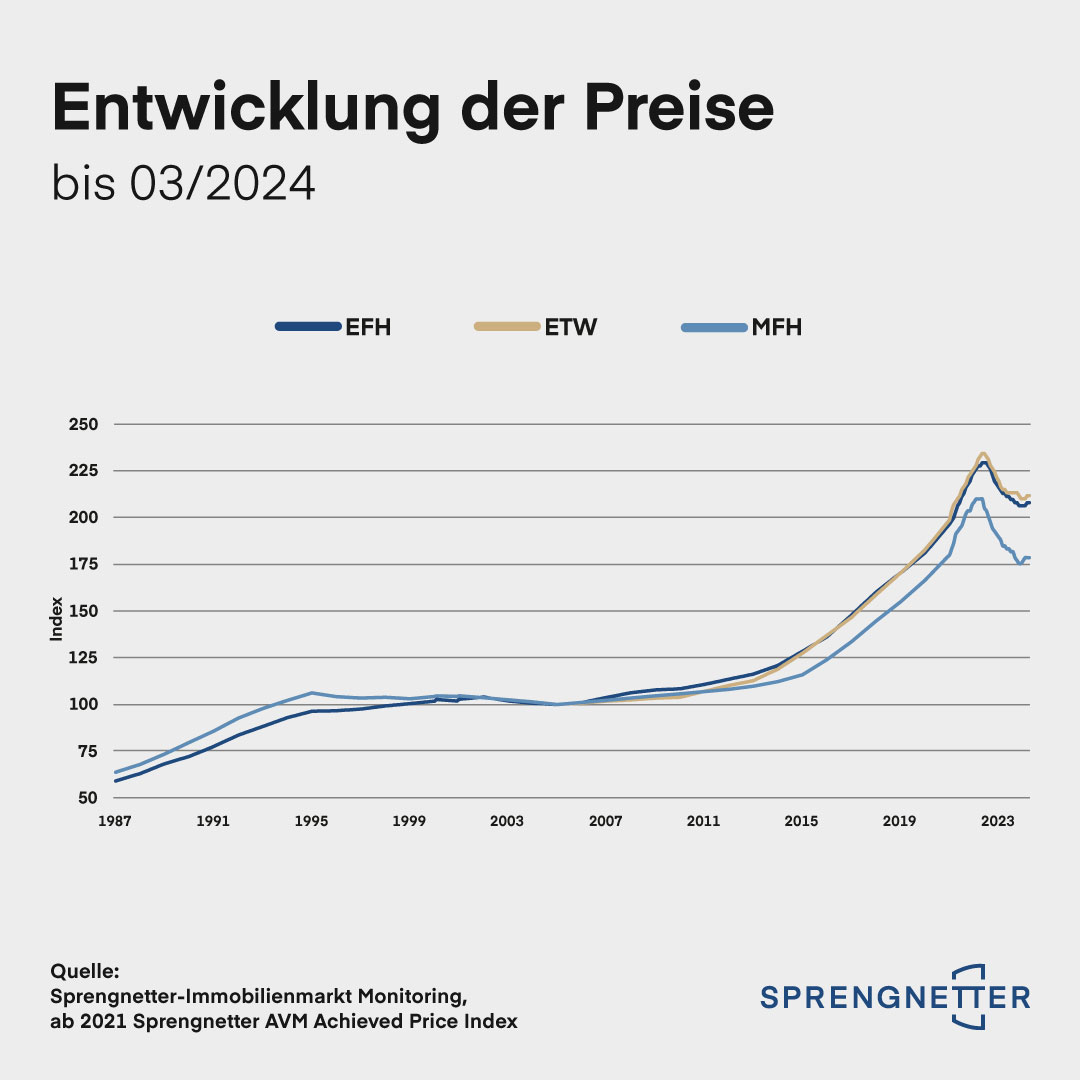

Die Preishistorie: Immobilien sind ein stabiles Asset – durchschnittlich 5 % Rendite

Ein Rückblick auf die Preisentwicklung seit 1987 zeigt: Wer vor Mitte 2021 eine Wohnimmobilie gekauft hat – im Falle von Mehrfamilienhäusern vor dem Herbst 2020 –, hat vom statistischen Durchschnitt aus betrachtet keinen nominellen Wertverlust erlitten. „Oder anders gesagt: Wer zum Ende der Stagnation gekauft hat, also um 2010, hat den Wert immer noch fast verdoppelt. Das entspricht einer Rendite von rund 5 % pro Jahr. Alles natürlich aus Sicht des Bundesdurchschnitts und ungeachtet der Inflation“, so Sauerborn weiter.

Ausgesuchte Großstädte im Detail

Der detaillierte Blick auf die vier Großstädte München, Berlin, Hamburg und Köln offenbart: Im Vergleich zum Vorquartal sind die Transaktionspreise in München stabil geblieben, während sie in Berlin, Hamburg und Köln einen Aufwärtstrend erkennen lassen. Dass die Lücke zum Vorjahresquartal nach wie vor – außer im Falle Kölns – höher ist, liegt an den signifikanten Preisrückgängen seit der Zinswende.

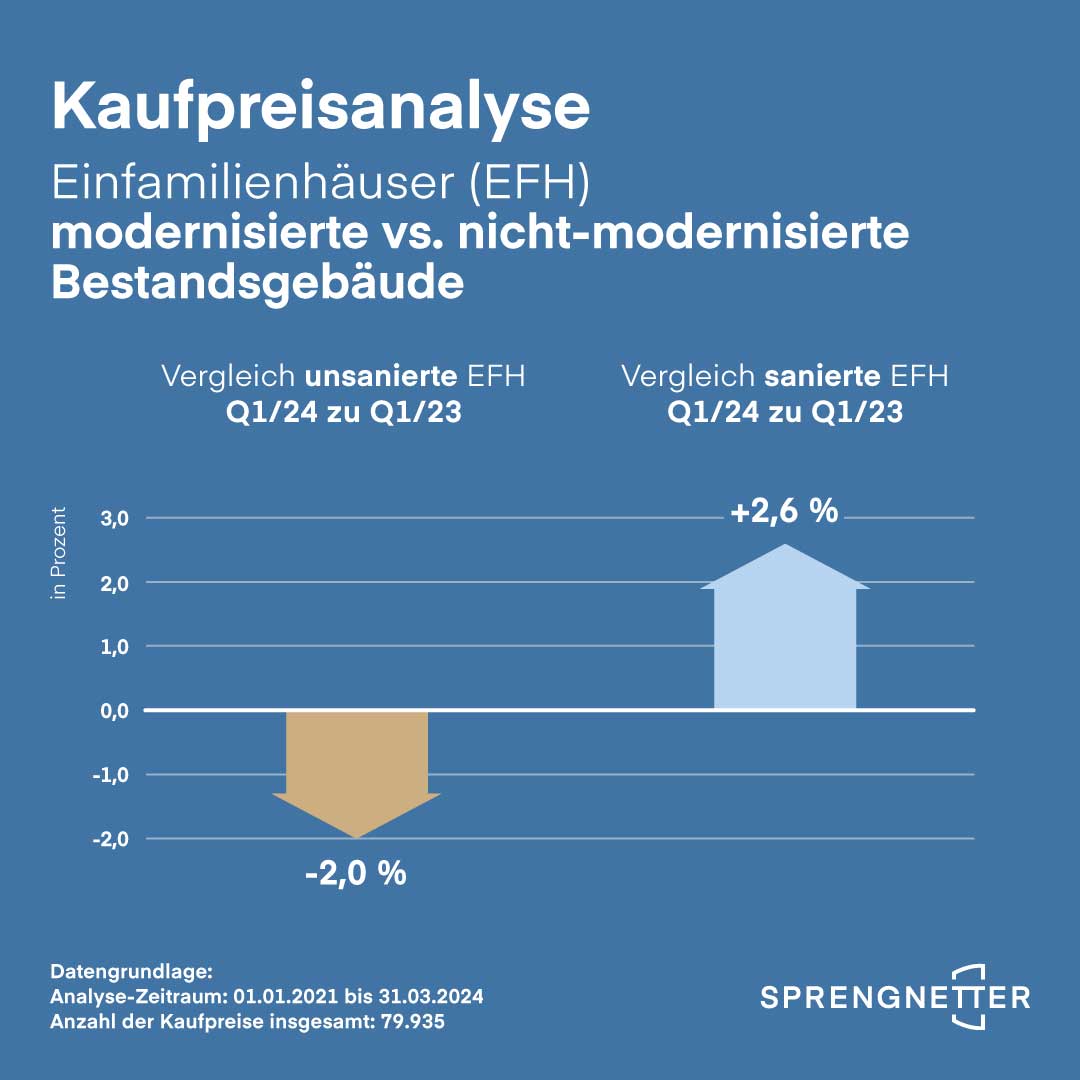

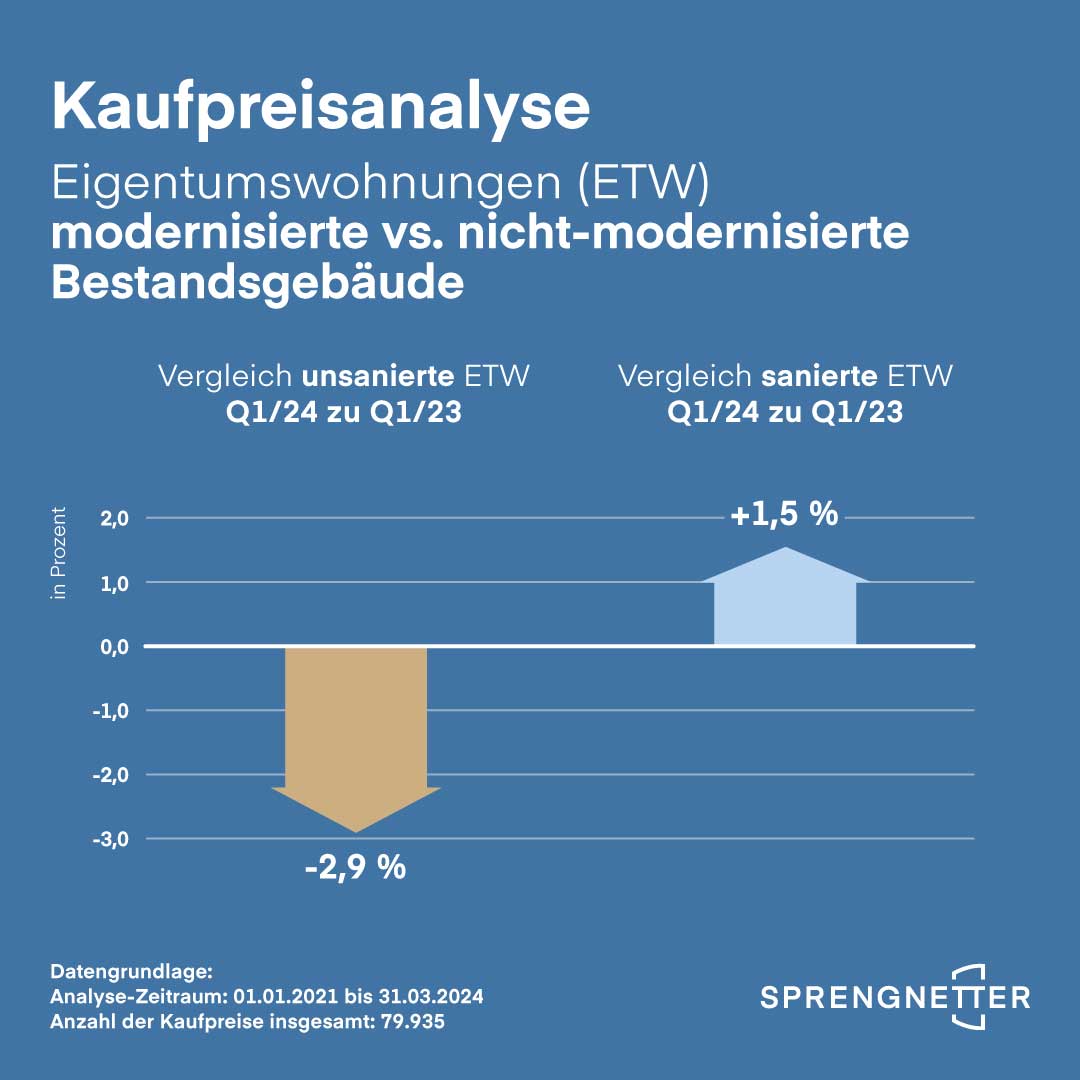

Analyse Bestand modernisiert vs. nicht-modernisiert

Sprengnetter liest seit Anfang 2023 die Unterschiede in der Entwicklung zwischen modernisierten und nicht-modernisierten Bestandsgebäuden (Baujahr älter 1990). Während dieses Zeitraums haben sich die Auswirkungen der stark gestiegenen Energiepreise und der einhergehenden Diskussion rund um energetisches Sanieren sehr deutlich in den erzielten Verkaufspreisen niedergeschlagen. Die Unterschiede in der Entwicklung während des analysierten Zeitraums betrugen bis zu 15 %. Nun scheint sich mit der zunehmenden Marktaktivität die Schere zwischen modernisierten und nicht-modernisierten Objekten wieder ein wenig zu schließen. Die Diskrepanz beträgt aber immer noch gute 4 %. „Die Zahlen lassen annehmen, dass sich der Unterschied – in der Entwicklung der Preise wohlgemerkt – wieder etwas egalisieren wird. Denn wenn die volle Nachfrage erwacht, ist das vorhandene Angebot einfach zu gering“, sagt Sauerborn.

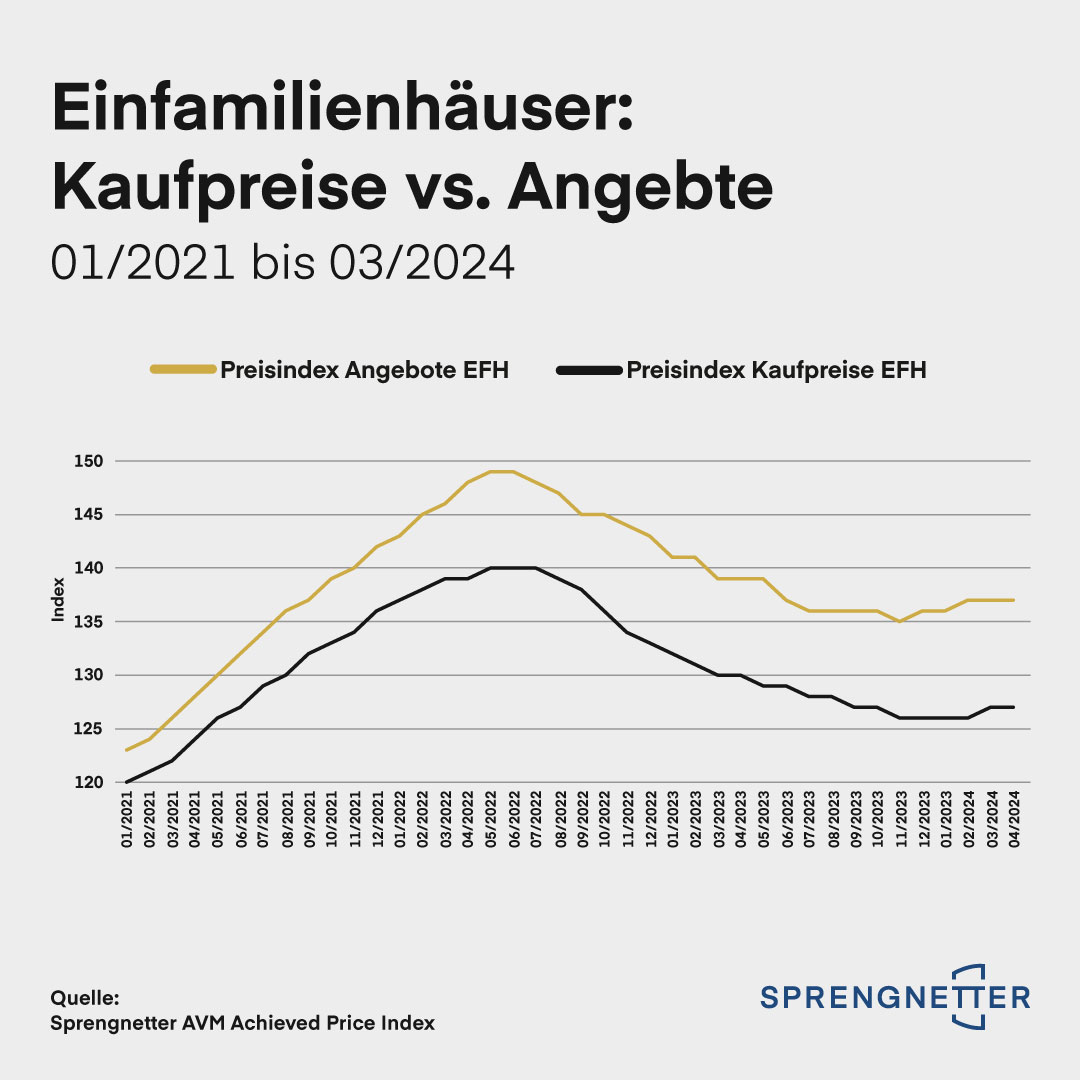

Diskrepanz zwischen Kauf- und Angebotspreisen

Waren die Unterschiede zwischen den angebotenen und letztlich realisierten Kaufpreisen in den Zeiten der Preisrallye eher geringer, örtlich hier und da sogar umgekehrt, hat sich die Schere am Marktwendepunkt deutlich geöffnet. „Die Differenz zwischen den beiden Kurven ist der Verhandlungsspielraum“, berichtet Sauerborn. „Waren Preisverhandlungen wegen der enormen Nachfrage-Konkurrenz kaum möglich, sind sie heute wieder an der Tagesordnung. Man könnte sagen, der Markt ist wieder fairer geworden. Als neue Tendenz zeichnet sich jedoch ab, dass die Verkäufer offensichtlich nicht bereit sind, mit ihren Preisvorstellungen noch weiter nach unten zu gehen und die Angebotspreise wieder signifikanter ansteigen werden.“

Mietentwicklung

Vor diesem eher volatilen Hintergrund schreitet die Mietentwicklung dagegen über ganz Deutschland betrachtet sehr konstant voran. In den letzten vier Jahren sehen wir deutschlandweit eine Steigerung in Höhe von 50 Cent pro Quadratmeter jährlich. Die goldfarbene Kurve zeigt die indexierte Anzahl der vorhandenen Angebote. Auf lange Sicht ist sie sehr stabil. „Interessant sind die Peaks nach unten. Man erkennt hier sehr schön die Zeiten um Weihnachten und die Jahreswechsel, aber auch Oster- und Sommerferien und Feiertage“, so Sauerborn zu saisonalen Schwankungen.

Methodik und Zahlenwerk

Für diese Analyse wurden exklusive der historischen Preisentwicklung 674.867 Kaufpreise von Einfamilienhäusern und Eigentumswohnungen mit einer gesamten Kaufpreis-Summe von rund 298 Milliarden Euro im Zeitraum 01.01.2021 bis 31.03.2024 analysiert. Die nächste Quartalsanalyse der real erzielten Transaktionszahlen des deutschen Wohnimmobilienmarktes lesen Sie im Juli 2024.